日本は債務国・債権国のどちらだと思いますか?

「借金をしている」というイメージから「債務国」と考えた方も多いのではないでしょうか。

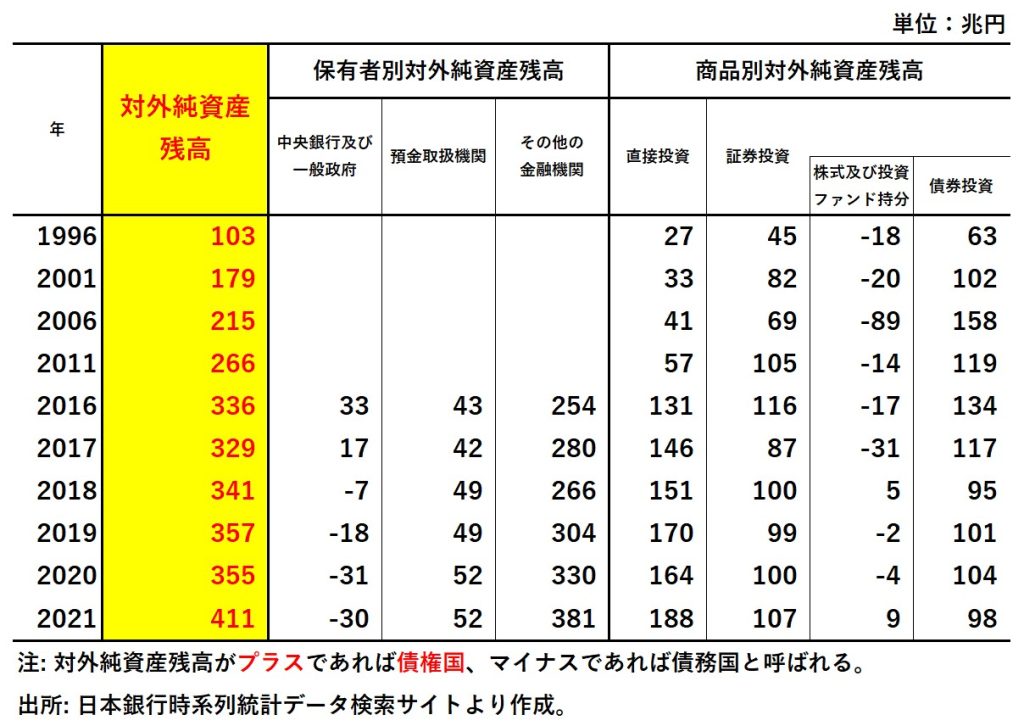

しかし、日本は債権国であり、国外にお金を出している国です。

今回は少しややこしい債務国と債権国の違いについて、亜細亜大学 経済学部の布田功治准教授にお話を伺いました。

両者の違いや債権国である日本が今後どのように行動していくべきなのか、詳しく見ていきましょう。

取材にご協力頂いた方

亜細亜大学 経済学部 准教授 布田功治(ふだ こうじ)

1977年生まれ。専門は国際金融論、アジア経済論。亜細亜大学経済学部准教授。東京大学経済学部卒業、東京大学大学院経済学研究科現代経済専攻博士課程修了(博士:経済学)、東京大学社会科学研究所学術支援専門職員、東海大学政治経済学部経済学科専任講師、亜細亜大学経済学部専任講師を経て、現在に至る。他に、武蔵大学および放送大学にて非常勤講師担当(『世界経済論』)経験あり。

近著:第6章「不良債権処理政策と自民党」(奥健太郎・黒澤良編著『官邸主導と自民党政治』吉田書店、2022年)。「シンガポールにおける権威主義体制の確立過程:外資誘致の観点から」アジア研究所『アジア研究シリーズ Vol.107』、2022年。第9章「タイ」(国際銀行史研究会『金融の世界現代史:凝集する富・グローバル化する資本取引・派生される証券の実像』一色出版、2018年)など。

債権国と債務国の定義とは

エモーショナルリンク合同会社取材担当(以下EL):日本は「債権国」ですが、なぜ債権国と債務国の関係が生まれてしまうのでしょうか?

布田先生:その説明の前に、まずは「債権国」と「債務国」の考え方から整理するほうが良いと思うのですが、こんなふうな認識をしていませんか?

- 債権国=他国にお金を貸している国

- 債務国=他国から借金をしている国

EL:実はこの認識でした……。今回“日本は債権国”と知り、「借金大国だと聞くのになぜ?」と思ったくらいです。

布田先生:そうでしょう、そう考えて混乱してしまう人が多いんですよ。

私から提案する債権国・債務国の考え方は次のようなものです。

- 債権国:海外にお金が出ていく

- 債務国:海外からお金が入ってくる

借金の有無というよりも、お金の移動に関するものと捉えるほうが自然だと思います。

EL:お金の移動ですか?

布田先生:実は、今まではお金の移動をもとに国際収支統計というのが作られてたんですが、お金の移動じゃなくて「資産」と「債務」という概念で整理した方がいいんじゃないかということになり、それで日本でも2016年から国際収支統計が変わったんですよ。

でも、もともとの「お金の移動を元に考える」という、お金が入ってくるか出ていくかっていうことで整理するほうがわかりやすいでしょう?

EL:たしかにそのほうがストンと入ってきやすい気がします。

布田先生:一方、2016年から新しくなった国際収支統計を読み解くとき、つまずくポイントがあって、“債務”という言葉には実は「直接投資」も含まれているんです。このことを大学の講義で話すと、すべての学生が最初は混乱してしまいます。

混乱をさけるためには、まず株式をなぜ買うのかについて、正確に理解する必要があります。そして、経済学的視点からは2つの理由があります。

- 経営権を取るため

- お金儲けのため

株式を買うときの本来の目的は「経営権を取ること」なんですよ。本当の意味での投資ですね。

もう1つは、私たちみたいにNISAなどを活用したりしてお金儲けのために株を買うこと。

経営権を取ることとお金儲けを目的とする投資っていうのはズレていて、経営権を取るためのものを「直接投資」、お金儲けのための投資を「証券投資」と呼ぶんですね。

ここで話しを元に戻して、この直接投資が“債務”に含まれると言われても、何のことを指すかわからなくなりませんか?

EL:わかりにくいですね。お金の貸し借りではないですから……。

布田先生:そうでしょう?株の売買をお金の貸し借りと理解するのは、ちょっと無理がありますよね。

でも、新しい国際収支統計では、国際的な株の売買のときに、株を買うためにお金を出した側は「債権」国、株を売ってお金を受けた側は「債務」国というふうに整理するんですよ。

国際的なお金の流れっていうのは「国際資本移動」と言われるのですが、お金の移動で見るとわかりやすくなります。

- 海外にお金を出してる国が債権国

- 海外からお金が入ってくる国が債務国

まずこの点をご理解いただきたいです。

EL:借金がある・ないではなく、海外にお金を出しているか・入ってきているかですね。覚えておきます!

なぜ日本は「債権国」なのか

EL:債権国と債務国の定義を押さえたうえで、日本が債権国である理由はどのようなものでしょうか?

布田先生:その質問に答えるためには、1985年のプラザ合意という歴史を振り返る必要があります。

今は為替レートが円安ですごく大変だと言いますけれども、プラザ合意では今と逆のインパクトで一気に円高になったんです。実際、1ドル235円から1年後には1ドル150円台になりました。

円高になると、海外のものを割安で買えますよね。ただ、日本のものは割高になってしまいます。

EL:今と真逆の現象が起こるわけですね。

布田先生:その通りです。急激な円高のときには、日本からアメリカなどに輸出しようとしても割高になって売れなくなってしまうので、日本企業は海外の工場でつくって売ろうとしたんです。

当時は東南アジアに会社をたくさん設立したんですよ。

東南アジアでは為替レートは変わっていなかったので、そこで会社を設立し工場を建てて物を作りアメリカなどに売ったら、日本企業はいままで通りに利益が出せるというわけです。

EL:なるほど、日本から輸出すると損なので、東南アジアの工場から輸出して対策したわけですね。

布田先生:東南アジアに作った工場からアメリカなどに輸出しようというのが、1985年から現在まで続いてきた大きな流れです。

そのときに日本がやったことを大きな目で見ると「東南アジアの会社の株を買う」ということ。

それから東南アジアで工場を作るためにも日本からお金が出ていきますよね。

ここから日本は「債権国」になったというわけです。

EL:日本から東南アジアに工場が移転した、つまりお金がたくさん流れたために債権国になったということなのですね。

債権国と債務国に分かれる理由とは

布田先生:一方のアメリカって「世界最大の貿易赤字国」とよく言われるように、世界のドルという“世界の通貨”を作れますよね。そして、ドルを渡せば、世界中のひとが商品を売ってくれます。

そのため、アメリカというのは放っておいてもどんどん輸入が増えていくので、アメリカというのは常に“買う側”なんです。

もう1つ、アメリカって世界の金融センターのようなイメージありませんか?

EL:たしかにありますね。

布田先生:たとえばアメリカの国債だったら、アジアの国も日本も世界各国が買いますよね。

為替レートはとりあえず置いといたとして、銀行に預けてちゃんと返ってくるのはどこかなと考えたらアメリカだと思いません?

EL:そうですね、アメリカは信頼できるイメージがあります。

布田先生:そうでしょう?アメリカってお金を預けて運用するときにすごく信頼が高い国なんですね。

みんながアメリカにお金を投資したいために、世界各国からアメリカにお金が集まってくるんです。

アメリカから見ると世界各国からお金が入ってくるので「債務国」ということになります。

EL:借金をしているからではなく、お金が入ってくるから「債務国」だと考えると、とてもわかりやすくなりますね。

布田先生:それでは、どうして債権国と債務国に分かれるかという話なんですが、こんな例を考えてみましょう。

金利や為替などいろいろなリスクを考えてみて、A国の金融商品に投融資したときの予想利益率が5%、B国が4%だとすると、わずか1%の違いですが、もし巨額なお金を投融資できるとしたら予想利益は大きく異なりますよね。

たとえば、1兆円投融資できるなら、A国での予想利益は500億円、B国では400億円となり、その違いは100億円になります。

EL:わずか1%の差ではありますが、金額で見ると大きな違いです……!

布田先生:国際的な金融自由化やICT(情報通信技術)の発展によって、現在ではほんのわずかでもより利益を産み出せそうな国に巨額なお金が一挙に流入するようになっています。

投融資の予想利益率の高さゆえに対外負債が対外資産を上回るため、米国やアジア諸国は債務国です。

一方で、投融資の予想利益率の低さゆえに、日本は債権国。

つまり、悲しいことですが、かつてジャパンアズナンバーワンとして輝いたこともあった日本経済は、ながらく低迷し続けてきたために債権国としてあり続けてきたとも言えます。

各国における投融資の予想利益率の違いから差が生まれてしまうのが、債権国と債務国に分かれる理由です。

EL:より利益の出る可能性が高い国へお金を出したい気持ちは理解できます。

布田先生:目の前にぶら下がっているのが、ベトナムのように6%の金利と、日本のようにほとんど0%の預金金利だったら、迷うことなく6%の金利で預けますよね。

国際的なお金の移動っていうのは大体3か月満期と言われているのですが、3か月くらいだったら為替リスクとかカントリーリスクもある程度は予測できると思いませんか?

EL:政治問題や紛争のようなトラブルが起こりそうであれば、なんとなく予兆が掴めるような気がします。

布田先生:そうでしょう?短期預金の場合、カントリーリスクなどを気にする必要性は相対的に低くなると言われています。

投資家は「短い期間だけしか預けないことで、リスクをヘッジしている」と考えるということなんですね。

どうしてリスクを負ってまで他国からお金を借りるのか

EL:他国からお金を借りると、為替レートの関係や自国の物価の影響で借りた時よりも多くの返済が必要になるリスクが考えられます。

どうしてそのようなリスクを負ってまで他国から借りる必要があるのでしょうか?

布田先生:学術的見地からの回答はいたってシンプルで、為替リスクなどさまざまなリスクを勘案しても、海外からお金を借りたほうが利益も大きくなることが見込めるためです。

債務国は高い経済成長率である場合が多く、企業間競争もより厳しいことを想定できます。

そうであれば先を争って新規投資プロジェクトを進める必要があり、海外からお金を借りることはほぼ必然です。

EL:企業の成長のために素早く行動する必要があることや、行動の結果として利益が大きくなることが予想できるために海外から借りるのですね。

しかし、自国の税金を上げたり、支出を減らしたりして資金調達をするといった対応ではいけないのでしょうか?

布田先生:そもそも海外借り入れが必要となるのは、貯蓄投資ギャップが生じているためと想定できます。

国民の貯蓄をすべて集めてもまかないきれない程の投資資金不足を増税で調達しようとすると、国民の給与手取額は大きく減少し、一時的には生活水準も著しく低下してしまうでしょう。

したがって、国内企業の海外借り入れ抑制を目的として、政府が重い増税を国民に課すことは現実味に乏しいと思われます。

EL:生活水準が低下するのは国民からの反発も強そうです。

布田先生:そうですね。生活水準が下がる点だけでなく、予想利益率の高い投資機会があるにもかかわらず政府が妨げるならば、国民が反対運動を展開するでしょう。

それは国民の雇用や給与の増加機会を妨げることと同義だからです。

もちろん、いつ、どのくらい急激な自国通貨安(日本ならば円安)になるかを政府が正確に予想できれば、その予想に合わせた一時的な増税や強制的な投資抑制を国民も許容してくれる可能性はあります。

ただし残念ながら現在のテクノロジーでは、為替レートの変化を正確に事前に言い当てることは不可能と言わざるを得ません。

お金が貯蓄されやすい日本の原因と対応とは

EL:日本は投資よりも貯蓄にお金が回りやすいかと思うのですが、投資に興味のない人が多いのでしょうか?

布田先生:その質問に答えるためには、どのようなときに投資がなされるのかを経済学的に考える必要があります。順を追って話しますと、そもそも経済学では、この世に存在するありとあらゆる財は希少な資源で生産されると考えます。

少しでも資源を無駄にしないという効率性を重視することを「資源配分の効率性」と呼び、この考え方はお金の利用にも適用されるんです。

つまりお金が余っている国があるならば、お金を必要とする国に余剰資金を投融資するべきだという考え方になります。

たとえば低迷する日本経済では投融資の予想利益率も低く、お金は余剰資金として使われないとの指摘をよく耳にしませんか?

EL:たしかに日本では現金を配っても貯蓄に回ると言われますよね。

布田先生:そうですよね。日本の場合は日本国内に魅力的な投資先がないことが原因とも言えます。

国際的な金融自由化によって資金配分の効率化が達成されれば、余剰資金のある企業や積極的な個人投資家は、海外への投融資で大きな利益を享受できることもあるでしょう。

あるいは、生命保険会社や年金基金、NISA などの運用利益などを通して、一般的な中間層も“老後の安心向上”というメリットを受けられる可能性もあるはずです。

EL:なるほど、現金が貯蓄に回ってしまうのは投資先がないことが原因の一つなんですね。

布田先生:日本は「お金が余っているから国外に投資する」と言われることもありますが、そうではなくて、ただ国内に魅力的な投資先がないだけ。

そのために予想利益率の低い日本ではなく、海外にお金を出していくというわけです。

EL:国内に投資先がないというのは悲しいことですね……。

布田先生:海外にお金が流れるのを防ぐためには産業構造を転換することが重要で、既存の企業ではなく、もっと利益がでるような企業に投資するべきです。

現在の日本の場合では、大企業よりもベンチャーに投資することが必要だと私は考えます。

「国際金融都市・東京構想2.0」という取り組みでスタートアップの企業にお金が回るような構想をしていますが、これから伸びる企業にたくさん人が関わればもっと日本も儲かるんじゃないかと。

EL:成長率の安定している企業ではなく、これから伸びていく企業にもっと注力したほうが良いということですね。

布田先生:日本はスタートアップに巨額の余剰資金を投資できる余力が大きいですからね。

ただし、投資先となるスタートアップの企業は、必ずしも「日本企業」である必要はありません。

たとえ海外企業だとしても、成長し続けるならば、そこで働く日本人スタッフはもちろん、その会社と取引する日本企業にも高い利益がもたらされるからです。

海外とも戦える優秀なスタートアップが生まれたときに、お金を回せる仕組み・状況を作り上げるのが重要なことですね。

EL:「必ずしも日本企業が儲かる必要はない」とおっしゃいましたが、具体的にはどうすれば良いのでしょうか。

布田先生:優秀な外国人を招く取り組みをすれば良いのです。

たとえば、虎ノ門ヒルズでは周辺に外国人向けのプリスクールとかが作られたり、外国人向けの住居が作られたり、英語に対応したベビーシッターがいたりするんですよ。

外国人が暮らしやすい環境を整えるために補助金が莫大に流れているんですが、その理由は高度な技術を持った外国人を招致するためなんです。

EL:優秀な人材を日本に呼ぶことで、どのようなメリットがあるのでしょうか?

布田先生:ここは発想の転換が大事で、儲かるようなスタートアップ企業が日本に来てくれたらそこから雇用が広がっていき、景気が上向きになるような気がしませんか。

希望的観測ではありますが、まずは投資したくなるような魅力的な成長企業が必要なんですね。

まとめ

借金大国と呼ばれることもある日本ですが、お金が海外に出ていくことが多いため「債権国」が正しい呼び方です。

債権国と債務国は借金の有無で切り分けてしまいがちですが、お金の動きを中心にして考えると区別をつけやすいでしょう。

国内からお金が出ていくのが債権国であり、海外からお金が入ってくるのが債務国です。

長らく債権国である日本では、成長率の高い企業へお金が回るような仕組みづくりをすることで儲かる未来につながる可能性が高まります。

◆亜細亜大学教員情報リンク

https://gyoseki.asia-u.ac.jp/aauhp/KgApp?kyoinId=ymddgbgeggy

◆著書

・第6章「不良債権処理政策と自民党」(奥健太郎・黒澤良編著『官邸主導と自民党政治』吉田書店、2022年)

http://yoshidapublishing.moon.bindcloud.jp/pg4064634.html

・「シンガポールにおける権威主義体制の確立過程:外資誘致の観点から」アジア研究所『アジア研究シリーズ Vol.107』、2022年。

https://www.asia-u.ac.jp/uploads/files/20220331124711.pdf

・第9章「タイ」(国際銀行史研究会『金融の世界現代史:凝集する富・グローバル化する資本取引・派生される証券の実像』一色出版、2018年)

(取材・執筆・編集/エモーショナルリンク合同会社)