今回は千葉商科大学の泉絢也先生にインタビューをしてきました。

泉先生は、商経学部に所属されている准教授で、租税法や課税制度などを専門に研究をされています。

そんな泉先生に伺ったお話は、よくメディアで話題になりがちの「仮想通貨投資」です。

「仮想通貨投資で億を超える利益を出している人の話を聞くけど、危なくないの?」

「大きな利益を狙えるらしいけど、どういうリスクがあるのか心配」

そんな疑問を抱えた方に向けた内容になっています。

では早速見ていきましょう。

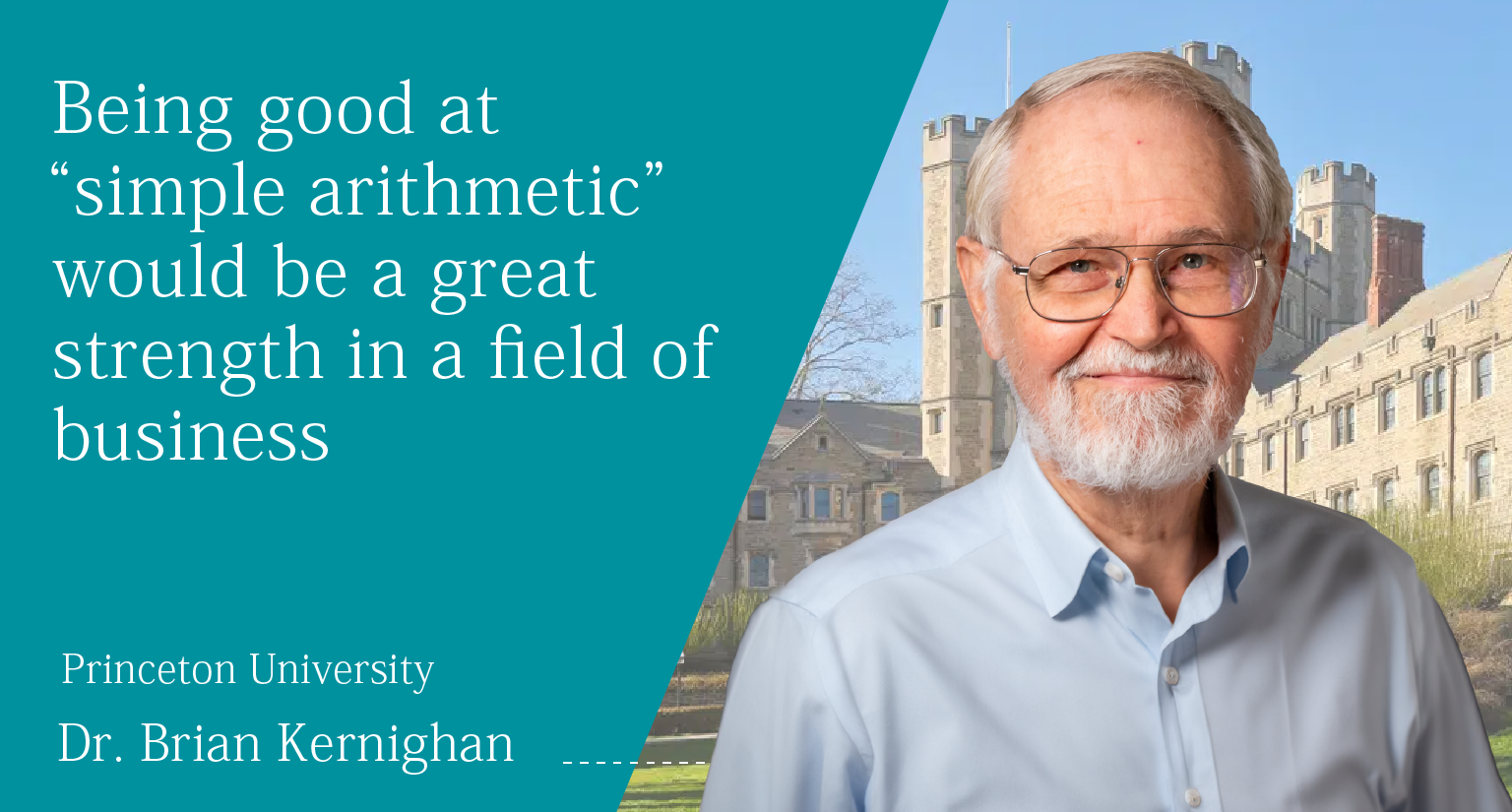

取材にご協力頂いた方

千葉商科大学商経学部准教授、中央大学ビジネススクール非常勤講師

泉絢也(いずみ じゅんや)

2018年より、暗号資産税制の研究を開始して以来、国内の課税問題や各国の税制との比較など、同税制に関する書籍や論文を毎年発表。NFTと課税、AIと租税法の研究にも従事。

著書に『パブリックコメントと租税法』(日本評論社)(単著)、『30年分申告・31年度改正対応 キャッチアップ仮想通貨の最新税務』(ぎょうせい)(共著)、『仮想通貨はこう変わる!!暗号資産の法律・税務・会計』(ぎょうせい)(共著)などがある。

『事例でわかる! NFT・暗号資産の税務』(中央経済社)(共著)も好評発売中。

実在しないお金?仮想通貨の特徴2点

エモーショナルリンク取材担当(以下EL):泉先生、よろしくお願い致します!本日は仮想通貨の税制について研究されている泉先生に、仮想通貨についてお話を伺いたいと思います。

泉先生:こちらこそよろしくお願いします!

EL:そもそも仮想通貨とは、どういったものなのでしょうか?

泉先生:仮想通貨の特徴として2点挙げておきましょう。1つ目は、「法定通貨ではなく、物理的に存在しない通貨」である点です。

EL:法定通貨とは、日本円やアメリカドルのように、各国中央銀行が発行するお金のことですね?

泉先生:その通りです。仮想通貨は法定通貨ではありません。また、日本円であれば10円玉のような硬貨や、1万円のような紙幣など実物がありますが、仮想通貨には実物がありません。電子的に発行されて、電子的に移転します。

また仮想通貨は通貨として使用できるような設計がなされているため、実際に決済手段で用いることも可能です。支払いに使用する場合は、例えば、スマホの専用アプリを用いて、送金することができます。

しかし、日本では、法定通貨とは違って、決済手段として仮想通貨を受け入れている店舗はかなり限られています。

EL:仮想通貨はお金として使えるように設計はされているものの、実際にモノやサービスを購入する際に使えるところは多くないんですね。

もう1つの特徴は何でしょうか?

泉先生:仮想通貨のもう1つの特徴は、「ブロックチェーン技術や暗号技術が使用されている」点です。

仮想通貨の基盤技術である「ブロックチェーン」は様々な設計や技術により、ハッキングに遭うリスクが低い点が強みです。

ただし、取引所を運営する会社自体がハッキングに遭い、顧客の資産が流出するようなリスクはあります。

また、ブロックチェーン技術を利用することによって、中央に管理者が存在しないにもかかわらず、仮想通貨の取引システムを維持することが可能です。これによって、中央管理者が恣意的なことを行うリスクがなくなりますし、取引の仲介コストを削減することができます。

EL:仮想通貨のベースにはブロックチェーン技術や暗号技術が使われているんですね。

仮想通貨投資に対する2つの見方

EL:仮想通貨の特徴についてお伺いしました。

実際に仮想通貨と聞くと、投資に対するイメージを持つ方が多いと推測されますが、仮想通貨とはどういった投資なのでしょうか?

泉先生:仮想通貨の投資家は大きく二手に分けられますので、それぞれの投資家の特徴を見つつ、仮想通貨投資についてお伝えしましょう。

始めに紹介するのは、「仮想通貨の内容を見て投資する投資家」です。

仮想通貨の種類は少なく見積もっても1万種類はあり、その中で将来性や魅力を感じる仮想通貨に投資する人たちがいます。

EL:1万種類!とても数が多いんですね。投資家たちは具体的にどういうところを見て投資判断をしているのでしょうか?

泉先生:投資家たちは「ホワイトペーパー」と呼ばれる、各仮想通貨の詳細が書かれた情報を参考にします。ホワイトペーパーには、仮想通貨の概要や発行する目的、今後の計画などが書かれているのです。

ホワイトペーパーの他にも、「仮想通貨の開発メンバーがどういった人物であるか」が投資判断の材料になるケースもあります。開発メンバーの経歴や実績、そして信頼できる人物かどうかがチェックされます。

EL:なるほど、投資先について調べておくことは重要だと感じました。

もう一方の投資家の特徴は何ですか?

泉先生:次に紹介するのは、「投機的な動機を持つ投資家」です。

この投資家の特徴は、主にネットやインフルエンサーの情報を参考に、投資先を決めている点が挙げられるでしょう。

一般の方が仮想通貨のホワイトペーパーの内容を理解するのが難しいため、ネット情報を見て値上がりが期待されると思った仮想通貨やインフルエンサーが勧める仮想通貨に投資する人もいるのです。

仮想通貨のメリット3点

EL:これから仮想通貨投資を始めてみようと考えている方も多くいると思いますので、仮想通貨のメリットとデメリットについて教えていただいてもよろしいでしょうか?

泉先生:投資対象としての仮想通貨というよりは、一般的に言われている仮想通貨のメリットをお話ししますと、1つ目は「スマホがあれば仮想通貨を通じて経済的価値のやり取りができる」というメリットがあります。

世界には資金や信用がないなどの理由で銀行口座を持てない人もいますが、仮想通貨のやり取りはスマホがあれば可能です。

2つ目のメリットは、仮想通貨を使えば「1円未満のお金のやり取りができる」という点が挙げられます。

日本円であれば1円未満の取引はできないのですが、仮想通貨は小数点単位で取引できるようにするなど自由に設計できるため1円未満の価値をやり取りできるのです。

こうした少額決済を「マイクロペイメント」と呼びますが、lot(Internet of Things)の分野で導入を進めているところもありますし、動画サイトの動画提供者に対する投げ銭などに使われる可能性もあるでしょう。

EL:スマホさえあれば仮想通貨の取引ができ、さらにマイクロペイメントも可能なんですね。

他にはどのようなメリットがあるのですか?

泉先生:3つ目のメリットは、「仮想通貨の発行は誰でもできて、その設計も自由である」という点です。

もちろん、発行するには規制をクリアしないといけませんが、例えば、通貨の価値が3年で無くなったり、保有しているだけで特典を受け取れたりするような機能を付けられます。

もし通貨の価値が一定期間後に無くなってしまうのであれば、きっと多くの人が積極的に通貨を利用、つまり消費しますよね。

このように自分で発行した仮想通貨を上手く流通させることができれば、独自の経済圏を作れるでしょう。

EL:法定通貨の発行権は国が独占しているのに対して、規制をクリアすれば、仮想通貨は誰でも発行できるんですね。さらに仮想通貨にはさまざまな機能を付与できるので、今後はビジネスで利用される場面も増えそうです。

仮想通貨のデメリット3点

EL:一方で仮想通貨にはどのようなデメリットがあるのですか?

泉先生:仮想通貨のデメリットの1つ目として、「ボラティリティ(値幅)の大きさ」が挙げられます。

仮想通貨を買った数日後に、価格が大きく値上がりすることもあるのですが、反対に大きく値下がりする恐れもあります。このことは、結局、仮想通貨の価値ってどこにあるのか、みんなが値上がりすると考えているから価格が上がっているだけなのではないか、という根本的な問題とも関わってきます。

2つ目のデメリットは、「リテラシーがないと詐欺に引っかかる」危険がある点です。

仮想通貨を利用した詐欺は珍しくなく、「この通貨を買えば必ず儲かる!」と宣伝し、価値の無い仮想通貨を勧めるような事例があります。このほかにも、色々な手口があります。

EL:値動きが大きいと「楽に儲かりそう」と感じる人も出てきますし、それを利用した詐欺は多そうですね……

泉先生:3つ目のデメリットは、「仮想通貨の利益に課せられる税率が高い」ことです。

海外では仮想通貨の利益に対して課税していないところもあるのですが、仮想通貨を売って儲かった場合の日本における個人の所得税の税率は、復興特別所得税を除けば、国税・地方税合わせて最高で55%。

もし「億り人」と呼ばれるような、1億円の利益を得た人の場合だと、税金で5500万円を納めなくてはなりません。

EL:1億円を稼いでも、半分以上が税金で持っていかれてしまうんですね。

泉先生:日本の仮想通貨に対する税金は高いため、投資家が国外に脱出するケースもあります。法人税も仮想通貨に対して厳しい税制が用意されているため、起業家や法人が海外に流出するケースも珍しくありません。

最高税率55%の状況で仮想通貨投資家ができることとは?

EL:日本において仮想通貨に課せられる税率がとても高いことがわかりましたが、税負担を軽減するために投資家ができることはあるのでしょうか?

泉先生:税負担を軽くする方法は2つあります。1つ目の方法は、「含み損が出ている仮想通貨を売ること」です。

仮想通貨で得られる利益は、所得税の「雑所得」に分類され、他の所得と合算して総合課税されます。仮想通貨の損益は他の所得と通算できないのですが、雑所得同士であれば、損益通算が可能です。

そのため損失を出している仮想通貨を売れば、課税対象となる所得を減らせるので、税負担を軽くできます。

EL:なるほど、損失を確定させて課税所得を減らすんですね。

泉先生:もう1つの方法は「法人化すること」です。

法人税は所得税よりも税率が低めですので、税負担の軽減を期待できます。

ただし法人化する場合、その有する仮想通貨について事業年度終了日における時価で評価しなければならない点にご注意ください。法人が仮想通貨を保有していると、実際には売却していないにもかかわらず、事業年度終了の時点での含み益に課税されるのです。逆に、含み損も計上することになりますけど。

EL:利益確定していないのに課税されるんですね……

仮に法人がビットコインを保有していて100万円の含み益だったとして、売っていないにもかかわらず100万円の利益に対して税金をかけられると。

法人はメリット・デメリットを把握した上で、仮想通貨の取引をしたいですね。

今後、仮想通貨の税負担が軽減される可能性は無し?

EL:仮想通貨とは違って、国内取引所におけるFXの税率は、復興特別所得税を除けば、国税・地方税合わせて20%の分離課税となっています。どれだけFXで利益を出しても、税金は利益の20%という状況です。

将来的にはFXのように、仮想通貨も分離課税になる可能性はあるのでしょうか?

泉先生:仮想通貨が分離課税になる可能性はかなり低いと考えます。

たしかに「仮想通貨を分離課税にしてほしい」という要望は多いのですが、一般の人が仮想通貨に対して抱いているイメージは良くありませんし、実態が分からないと感じている人も多くいます。また、正直いって、実態のよくわからないアヤシイ仮想通貨もたくさんあります。

少なくとも、このような仮想通貨をすべて一緒くたにして分離課税にすることは困難でしょう。

EL:仮想通貨を利用した詐欺事件が多いせいか、イメージは良くないですよね。

泉先生:もっとも、仮想通貨を分離課税にしないことで生じる難点もあります。

例えば仮想通貨に投資すれば大きな利益を期待できる局面があったとしましょう。投資家からすれば仮想通貨に投資したいところですが、税率の高さを理由に「仮想通貨を避けて別のところに投資する」というケースも起こり得ます。

すなわち、同じ投資にもかかわらず税制が異なるために、非効率的な判断を投資家に強いてしまうのです。

EL:それは投資家からすると大きな機会損失になりそうですね。

仮想通貨のイメージが良くなる可能性はあるのでしょうか?

泉先生:可能性はあるでしょう。現在、国策(骨太方針2022)として「Web3.0」が採用されています。現在のところ、Web3.0(Web3、web3という呼ばれたり、それぞれ異なる概念として用いられることもあります)では暗号資産が重要なツールであると考えます。よって、暗号資産に対する分離課税を導入することは国策に適うものであるという見解もあります。他方で、国策としての「Web3.0」は、その文面を見る限り、想定されている場面が限定されているように見えますので、必ずしも分離課税の採用という方向には進まないことも考えられます。

仮想通貨投資家は早めに税理士に相談しよう

EL:最後に、これから仮想通貨投資を始める方に伝えたいことはありますか?

仮想通貨投資を開始する人にワンポイントアドバイスがあればお願いします。

泉先生:仮想通貨取引では、税金の計算が難しくなりがちです。そのため、本格的に取引するなら早めに税理士に相談するようにしましょう。

日本で買える仮想通貨は少しずつ増えていますし、取引の種類も多様化しています。

中央管理者のいないDEX(分散型取引所)やDeFi(分散型金融)、GameFi、NFTなどで仮想通貨を利用する方の場合は、税金の計算がかなり複雑になる可能性があります。

加えて、仮想通貨は売却益を得た時だけではなく、仮想通貨同士を交換した時や、使った時にも税金がかかります。

後になって、税金の計算ができない、納税資金が足りないなんてことにならないよう、取引の記録をつけたり、取引データを保存したり、確定申告時に納める資金を用意したりするようにしましょう。

EL:仮想通貨取引をすると取引が複雑になるため、いくら税金を納めればいいのか分からなくなってしまう恐れがあるんですね。

仮想通貨に詳しい税理士を見つけることができれば、安心して取引できそうです。

取材にお答えいただきありがとうございました!

まとめ

今回は仮想通貨の税制の専門家である、千葉商科大学の泉絢也先生にお話を伺いました。

仮想通貨はネット上で発行された通貨であり、ブロックチェーン技術や暗号技術が用いられています。

誰でも発行できる点や、スマホさえあれば取引できる点がメリットですが、日本では仮想通貨に課せられる税率が高いというデメリットもあります。

さらに仮想通貨取引にはさまざまなものがあり、取引の損益は複雑化しがちです。

そのため、これから仮想通貨投資を検討している方は、いくら税金を納めればいいのか把握するためにも、取引の記録を付けるか、早めに税理士に依頼するようにしましょう。

また、納める税金額が大きくならないよう注意しつつ、確定申告時に納める資金も用意しておくことを推奨します。

最後に、泉先生が知見を公開しているサイト等をご紹介いたします。

当記事にも関連する情報が公開されてますので、気になる方は是非チェックしてみてください。

(取材・執筆・編集/エモーショナルリンク合同会社)

※当記事は、千葉商科大学公式サイトでもご紹介いただきました。