FXのテクニカル分析の中に、「フィボナッチリトレースメント」を使った分析方法があります。

フィボナッチリトレースメントとは、「1:1.618」という黄金比率などをチャート上に表示させ、値幅予測する際に使うFXの分析方法です。

しかし、「FXのフィボナッチって聞いたことはあるけど、使い方や引き方、手法がよく分からない」というFXトレーダーが多いのではないでしょうか。

そこで今回は、FXのフィボナッチについて、以下内容を完全解説します!

これを読めば、フィボナッチのことがすべて分かるように、FX初心者向けに説明しているので、ぜひ参考にしてください。

では、FXのフィボナッチの世界を覗いてみましょう!

| 口座タイプ | 特徴 |

|---|---|

| 【XM最新口座】 XM | KIWAMI極口座 |

低スプレッド×手数料0×スワップフリーを実現した業界でも有数のコストに特化した口座。 短期・長期にかかわらずトレードしやすく、口座開設ボーナス15,000円がもらえる特典付き。 |

| 【極狭スプレッド】 AXIORY | ナノ/テラ口座 |

業界最狭水準の低スプレッド環境を提供している口座タイプ。 数多くのトレーダーから好評を得ており、機能性が高いプラットフォーム『cTrader』も利用できるなど、まさに利益にこだわりたい方のために作られた口座と言える。 |

※口座名をクリックすれば、すぐに口座を開設できます。

フィボナッチリトレースメントとは

まず、FXにおけるフィボナッチリトレースメントについて解説します。

「フィボナッチリトレースメント」は、フィボナッチ数値に基づいてFXチャート上に引く横線のことです。

これだけでは分からないと思うので、フィボナッチリトレースメントの意味を理解するために、以下の3点からゆっくり見ていきましょう!

- フィボナッチとは?

- フィボナッチ数列とは?

- フィボナッチ比率とは?

フィボナッチとは?

実は、「フィボナッチ」とは人物名のこと。レオナルド・フィボナッチというイタリアの天才数学者です。

1202年、フィボナッチの著書「参盤の書」の中で発表された数列が、現在もFXや数学の世界で使われる「フィボナッチ数列」となります。

フィボナッチ数列の原型は、すでに古代インドの頃から存在しており、フィボナッチによって明確に理論が確立されたのです。

フィボナッチ数列とは?

フィボナッチ数列とは、以下のようなルールで作られた数字の並びを言います。

- 1番目と2番目の数値は「1」

- 3番目以降は「1つ前と2つ前の数を足した数値」

では、このフィボナッチ数列のルールに従って、数字を並べてみましょう。

1・1・2・3・5・8・13・21・34・55・89・144・233…

ざっとこんな感じになりますね。

フィボナッチ数列を計算式(漸化式)で表すと「an+2=an+ an+1」です。

計算式だけ見ると小難しそうですが、上のように数字で並べると、分かりやすいのではないでしょうか。

この数字の並びをフィボナッチ数列と言います。

FXで重要なのは、フィボナッチ数列を元に算出される「フィボナッチ比率」です。

先にお伝えしておくと、フィボナッチ比率は、FX相場で抵抗線・支持線になりやすいのでトレードで活用する、というのがFXでの基本戦略となります。

フィボナッチ比率とは?

フィボナッチ比率を解説するにあたって、まずフィボナッチ数列の特徴から見ておきましょう。

フィボナッチ数値は、並びの中の1つの数値と、その1つ後ろの数値との比率を算出すると、限りなく1:1.618に近づいていくという、世にも不思議な特徴があります。

実際に、フィボナッチ数列の中の1つの数値を、その後ろの数値で割ったものが下表です。

| 1つ後ろの数字で割ったときの数値 |

|---|

| 1÷1=1 |

| 1÷2=0.5 |

| 2÷3=0.666… |

| 3÷5=0.6 |

| 5÷8=0.625 |

| 8÷13=0.615… |

| 13÷21=0.619… |

| 21÷34=0.617… |

| 34÷55≒0.618 |

| 55÷89≒0.618 |

| 89÷144≒0.618 |

なんとも奇妙なことに、1つ後ろの数値で割っていくと、限りなく0.618に近づいていることをお分かり頂けたのではないでしょうか!?

では、0.618を割ったり掛けたりしますね。

- 1÷0.618=1.618

- 1.618÷0.618=2.618

- 0.618×0.618≒0.382=1-0.618

どうやっても0.618が出現する結果に…0.618は不思議な数字ですよね!

上表によって算出された0.618、つまり61.8%がフィボナッチ比率の1つとなります。

フィボナッチ比率は「いくつか後ろの数字で割った数値」が元になっているので、61.8%以外にも多く存在しているのも特徴。

では、2つ後ろ、3つ後ろの数値でも割ってみましょう。計算結果がこちら。

| 2つ後ろの数字で割ったときの数値 | 3つ後ろの数字で割ったときの数値 |

|---|---|

| 0÷1=0 | 0÷2=0 |

| 1÷2=0.5 | 1÷3=0.333… |

| 1÷3=0.333… | 1÷5=0.2 |

| 2÷5=0.4 | 2÷8=0.25… |

| 3÷8=0.375 | 3÷13=0.23 |

| 5÷13=0.384… | 5÷21=0.238… |

| 8÷21=0.380… | 8÷34=0.235… |

| 13÷34≒0.382 | 13÷55≒0.236 |

| 21÷55≒0.382 | 21÷89≒0.236 |

| 34÷89≒0.382 | 34÷144≒0.236 |

| 55÷144≒0.382 | 55÷233≒0.236 |

最終的には0.382、0.236に落ち着きます。

「1-0.382=0.618」「0.382+0.236=0.618」「√0.382=0.618」…(笑)。フィボナッチ理論では、不気味なほど0.618が絡んでくるのです。

後述しますが、FXでも61.8%は超重要!

38.2%、23.6%も、FXのフィボナッチ比率として大切な数値となります。

以降の計算は割愛しますが、上記のような計算式によって算出された比率が、フィボナッチ比率です。

FXのフィボナッチリトレースメントを使った手法では、このフィボナッチ比率を元にしたテクニカル分析を行います。

「1:1.618」は歴史的にも重要な比率

「1:1.618」は、歴史的にも自然界で見ても、極めて重要な比率とされ、黄金比率と呼ばれているので、ご参考までに。

- 名画モナリザの顔の輪郭

- エジプトのピラミッドの高さと底辺

- 貝殻の螺旋模様の大きさ

- ひまわりの種のでき方(螺旋状に21個・34個・55個…と並ぶ)

身近で言えば、名刺の縦横比率も、1:1.618の黄金比率が用いられています。

1:1.618、61.8%という比率は、いわば人類の「美意識」に刷り込まれた数値と言ってもよいでしょう。

人間心理によって揺れ動くFX相場においても、フィボナッチ比率・黄金比率を活用することが、フィボナッチ手法の基本的な考え方となります。

フィボナッチリトレースメントの引き方

では具体的に、フィボナッチ比率に基づいた、FXの「フィボナッチリトリースメント」の引き方を見ていきましょう!

結論から言うと、FXのフィボナッチトリースメントは、直近の高値・安値を起点として引きます。

しかし、起点を探すのは結構大変。適切な引き方をしなければ、うまく機能しないので気をつけましょう!

以下の内容で、FXのフィボナッチリトレースメントの引き方を順番に解説しますね。

- ①FX相場の環境認識をする

- ②起点を決める

- ③インジケーターを活用して線を引く

- ④上昇トレンドでの使い方

- ⑤下降トレンドでの使い方

- ⑥レンジ相場での使い方

- ⑦ロウソク足のヒゲは線に含める

引き方①FX相場の環境認識をする

まず、FXでフィボナッチリトレースメントの引き方を考える際に、大前提となるのが相場の環境認識です。

フィボナッチリトレースメントは、FX相場の状況によって引き方が変わるので、フィボナッチリトレースメントを引く前に、必ず相場状況を確認しましょう。

FX相場の環境認識とは、簡単に言えば「今のFX相場が上昇トレンド・下降トレンド・レンジ相場のいずれか」を把握することです。

FXの環境認識は取引手法によって変わる

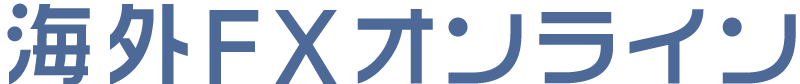

ただし、トレンド相場・レンジ相場の判断基準は、ご自身の取引手法によって異なってきます。

スキャルピング中心の方なら、5分足を軸に、長くても1時間足まで。

逆にデイトレードであれば、1時間足・4時間足・日足を判断基準として見ることが多いでしょう。

例えば、5分足ではレンジ相場でも1時間足ならトレンド相場、といったことはよくあります。

ご自身の取引スタイルに合わせた時間足で、FX相場の環境認識をすることが大事です。

環境認識におけるインジケーターの使い方

FX相場の環境認識は、シンプルな手法がおすすめ。

FXの世界でトレンド・レンジを完全に見抜くのは不可能なので、6~7割当たれば十分と気軽に考えたほうがよいでしょう。

環境認識におけるFXのインジケーターの使い方として、移動平均線を例に挙げます。

- 移動平均線100MAより上にレートがあり右肩上がりなら上昇トレンド

- 移動平均線100MAより下にレートがあり右肩下がりなら下降トレンド

- 移動平均線に傾きがなければレンジ相場

上記は一例ですが、FXの環境認識は明確なルールの下で行うことをおすすめします。

引き方②起点を決める

FXにおけるフィボナッチリトレースメントの引き方で、最大の難関となるのが起点の決め方ではないでしょうか。

フィボナッチの起点の大原則は「直近の高値・安値」。上昇トレンドなら直近安値、下降トレンドなら直近高値です。

しかしFXの「直近の高値・安値」は流動的で、何をもって直近と見なすかは、状況や取引手法によって変わってきます。

例えば、デイトレードなら1日の高値・安値、スキャルピングなら直近数時間での高値・安値といった具合に。

以下では、比較的迷わずにできる、フィボナッチリトレースメントの起点の決め方をご紹介します。

エリオット波動の第1波を起点とした引き方

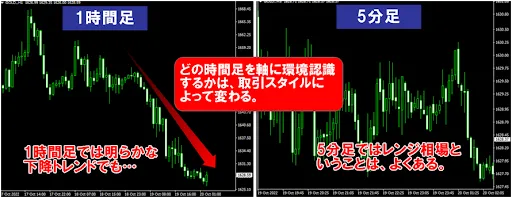

フィボナッチリトレースメントの引き方の1つ目は、エリオット波動の第1波を起点とする方法です。

FXでのエリオット波動の基本的な考え方は、「値動きの1つの周期は、5つの上昇波と3つの下降波で構成される」というもの。

FXにおける上昇トレンドの5つの波動は、以下のように分けて考えると分かりやすいでしょう。

- 第1波:底から上昇し始める局面

- 第2波:第1波に対する押し目

- 第3波:本格的な上昇になる局面

- 第4波:第3波に対する押し目

- 第5波:天井に向かう最後の上昇局面

ズバリ、FX相場で最も上昇が期待できるのは第3波です。

この第3波を狙うべく、その手前の第1波を起点とするのが、フィボナッチリトレースメントの引き方。

FX相場では、綺麗にエリオット波動が出ないこともありますが、エリオット波動が現れたらチャンスです。

エリオット波動は、波の節目から節目までの値幅に、フィボナッチ数値が出やすいとも言われています(61.8%、38.2%など)。

エリオット波動はフィボナッチと相性が良いので、ぜひ覚えておきたい引き方の1つです。

特定期間の高値・安値を起点とした引き方

フィボナッチリトレースメントの引き方として、特定期間の高値・安値を起点とする方法もあります。

引き方の一例を挙げておきましょう。

- 今日の高値・安値を起点とする引き方

- 昨日の高値・安値を起点とする引き方

- 先週の高値・安値を起点とする引き方

上記の引き方なら、迷うことなくフィボナッチリトレースメントを引けますよね。

フィボナッチリトレースメントの引き方に自信のない方や、機械的に引きたいFXトレーダーにおすすめです。

スキャルピングなら当日の高値・安値、デイトレードなら昨日の高値・安値といった感じで、FXの取引手法によって引き方を使い分けるのもよいでしょう。

引き方③インジケーターを活用して線を引く

起点が決まったら、あとはフィボナッチリトレースメントを引くだけです。

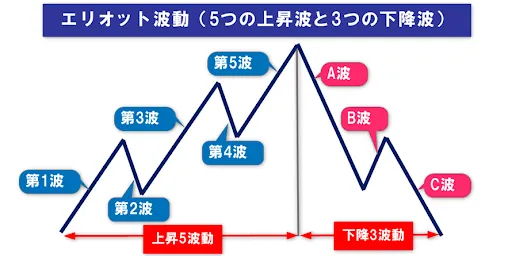

ここで役立つのが、ZigZag(ジグザグ)というFXのインジケーター。

ZigZagは高値・安値を自動で描いてくれるので、フィボナッチリトレースメントの起点・終点の目安として役立つでしょう。

例えば、エリオット波動の第1波を起点にしたとき、ZigZagを使えば、第2波(フィボナッチリトレースメントの終点)を確認しやすくなります。

ただし、MT4に搭載されているZigZagはリペイント(時間経過とともに更新)されるのでご注意ください。

ZigZagが更新されたら、フィボナッチリトレースメントを引き直しましょう。

引き方④上昇トレンドでは安値を起点

フィボナッチリトレースメントの上昇トレンドでの引き方は、直近の安値を起点とします。

ただし、FXのフィボナッチ手法では上昇トレンドの押し目を狙うため、上昇中は様子見してください。

エリオット波動を使って引く場合は、第2波(下降)が確認できてから引きます。

起点が100%、終点(エリオット波動第1波の最後)が0%になるように引きましょう。

余談ですが、上画像は2022年のドル円の日足チャートです。エリオット波動第3波に乗って、歴史的な円安(10月20日に150円突破)が進行していますね!

引き方⑤下降トレンドでは高値を起点

フィボナッチリトレースメントの下降トレンドの起点は、直近高値です。

下降トレンドの戻り売りを狙う手法のため、FX相場が下がり続けているときは静観しましょう。

底を付けて少し戻したことを確認できた段階で、フィボナッチリトレースメントを引きます。

直近高値が起点(100%)、底を付けた直近安値が終点(0%)です。

引き方⑥レンジ相場では上限・下限に注目

レンジ相場の引き方は、レンジの上限・下限を起点・終点とします。

しかし、レンジ相場の見極めはFX上級者でも難しく、「レンジ相場だった」と後で分かることも多いのが実情。

フィボナッチ手法自体、トレンド相場の押し目買い・戻り売りを狙うことを主目的としています。

レンジ相場は、難易度が高くなるので、FX初心者は、無理にレンジ相場でフィボナッチ手法を使う必要はないでしょう。

引き方⑦ロウソク足のヒゲは線に含める

フィボナッチリトレースメントの引き方では、ヒゲの扱いに迷う方もいるでしょう。

結論、ロウソク足のヒゲは、線に含まれます。

例えば、日足チャートで見るとヒゲになっていても、短期足で見れば、ロウソク足の実体になっていることが多いからです。

仮にヒゲであっても、そのレートまで動いたことは事実なので、ヒゲを含めて引いたほうがフィボナッチ手法は機能しやすいでしょう。

フィボナッチリトレースメントで重要な割合とは

FXのフィボナッチリトレースメントでは、0%・23.6%・38.2%・50.0%・61.8%・78.6%・100.0%といった比率が、ラインとして引かれます。

そして、これらのラインが押し目買い・戻り売りの反発ポイントになりやすい、というのが通説です。

では、一体どの数値が機能しやすいのでしょうか?

答えは、「どの数値で反発するかは分からない」です。

フィボナッチリトレースメントは、61.8%で反発することもあれば、50.0%で反発することも。

ただし、反発する確率の高い数値、重要な数値はあります。

【最重要の数値:61.8%・38.2%】

FXにおける、フィボナッチリトレースメントの最重要数値は、61.8%と38.2%です。

先述のように、61.8という数値は歴史的に見ても、自然界の法則から見ても重要視されてきた黄金比率。

この考え方は、FXでも有効とされており、多くのFXトレーダーが61.8%を意識するので、機能しやすくなります。

逆に言えば、61.8%で反発せずに突破されたら、かなり深い押し目が入っている状態です。トレンド自体の終焉も考える必要があるでしょう。

また、38.2という数値は「1-0.618」で計算される数値であり、これもFXトレーダーに意識されやすいラインとなります。

【重要な数値:23.6%・78.6%】

次に重要な数値は、23.6%と78.6%です。

23.6%は、浅い押し目ラインで、押し目として最初に意識されるラインとなります。

また、78.6%は、0.618の平方根によって算出される数値。

FXのフィボナッチ手法では、0.618、61.8%絡みのラインが機能しやすいと言われています。

【参考程度:50.0%】

50.0%は、フィボナッチ手法では参考程度に見る数値です。

フィボナッチリトレースメントの使い方

続いて、FXにおけるフィボナッチリトレースメントの使い方を見ていきましょう!

フィボナッチリトレースメントは、重要なフィボナッチ数値に注目し、反発するかを確認することが、FXでの基本的な使い方となります。

注目すべきフィボナッチ比率は、以下の4つです。

- 23.6%

- 38.2%

- 61.8%

- 78.6%

以下で、「フィボナッチ数値ごとにどういう判断ができるか」を解説するので、FXトレードの際にご参考頂ければ幸いです。

画像は、上昇トレンドを例として挙げます。下降トレンドの場合は、高値・安値が真逆になるとお考えください。

最初に見るべき23.8%のライン

まず、フィボナッチリトレースメントで最初に注目するのは、23.8%。

1番最初に登場するラインで、上昇トレンドで言えば、直近高値からの浅い押し目となります。

イメージとしては、上昇トレンド中に少しだけ利益確定(売り決済)が入った状態。

フィボナッチ数値23.6%で反発を確認できれば、トレンドが継続している可能性が高いでしょう。

次に注目すべきは38.2%のライン

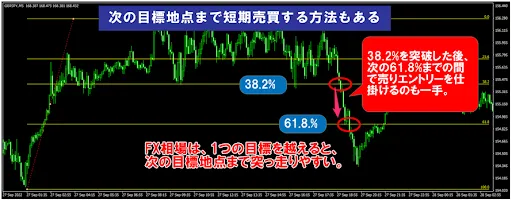

23.8%を突破したら、次に注目するのは38.2%のフィボナッチリトレースメント。

約4割のFX参加者が、利益確定の売り決済や、逆張りの売りエントリーをしてきた状態です。

38.2%は注目するFXトレーダーが多い数値であり、ダマシも想定しながら、明確に反発するのか、もしくは突破されるのか、冷静に見守るようにしましょう。

もし上昇トレンド中に38.2%を明確に下抜け(下降トレンドの場合は上抜け)たら、61.8%までの間で短期売り(下降トレンドなら買い)するのも一手。

FX相場は、1つの目標を突破すると、次の目的地まで突き進みやすい特徴があります(確率的な傾向として)。

38.2%で反発せず、さらに押し目が深く進行するようなら、トレンドの勢いが落ちてきている可能性が高いと見てよいでしょう。

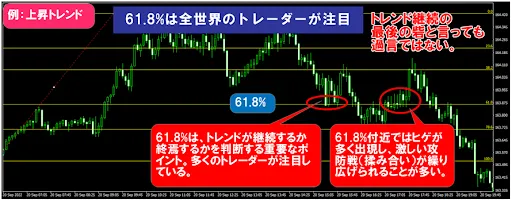

61.8%のラインはトレンド継続の分岐点

FXにおいて最も重要なのが、61.8%のフィボナッチリトレースメントです。

ここまで押し目が入ると、いよいよトレンドの継続性を疑う必要が出てきます。

極論を言えば、上昇トレンドに乗ったFXトレーダーのうち、6割の人が売り決済(利益確定)したような状態。

61.8%は世界中のFXトレーダーが注目しており、揉み合いになることが多いのも特徴です。

この局面では静観し、決着がつくまでは手を出さないほうがよいでしょう。

「決着がつく」とは、明確に61.8%を下抜け(下降トレンドなら上抜け)すること、もしくは、基準となる高値(0%)を上抜けることを指します。

例えば、61.8%で反発して38.2%や23.6%に押し戻っても、トレンド自体の勢いが落ちているので、またすぐに下降する可能性もあるでしょう。

FX相場の方向性が明確に見えるまで、トレードは見送るのが賢明です。

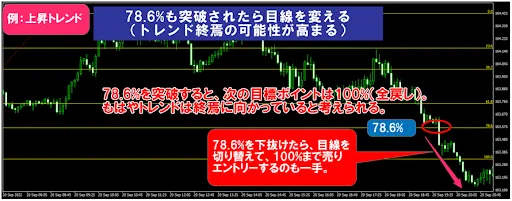

目線を切り替える78.6%のライン

78.6%ラインまで下抜けると、もはやトレンドは終焉が近いと判断してよいでしょう。

8割のFXトレーダーが利益確定しているイメージです。

むしろ、次の目標地点である100%(全戻し)までの期間に、売りエントリーを仕掛けるのも一手。

目線を切り替え、下降トレンドの開始も想定しつつ、フィボナッチリトレースメントを引き直しましょう。

フィボナッチリトレースメントを使うときの注意点

次に、FXにおけるフィボナッチリトレースメントの注意点を解説します。

FX分析としては優秀なフィボナッチであっても、ダマシや機能しないこともあるので注意しましょう。

以下、5つの注意点をお伝えします。

- フィボナッチ手法は必ず機能するわけではない

- 機能するフィボナッチ数値は分からない

- フィボナッチ手法にもダマシはある

- フィボナッチはFX相場に応じて引き直しも必要

- フィボナッチ手法では利確・損切りルールを作ろう

①フィボナッチ手法は必ず機能するわけではない

フィボナッチ手法は多くのFXトレーダーが分析で用いており、機能しやすいと言われています。

ただし、必ずフィボナッチ手法が機能するわけではないので、過信しないことも大事。

FXの手法に絶対はなく、各手法とも機能しにくい相場があります。

フィボナッチ手法が機能しやすいのは、市場参加者が多く、明確なトレンドが発生しているとき。

流動性の低い時間帯では、フィボナッチ手法の利用者が少ないため、機能しにくくなるでしょう。

②FXで機能するフィボナッチ数値は分からない

フィボナッチ手法では、一般的には61.8%や38.2%が機能しやすいとされています。

しかし、必ず61.8%・38.2%で反発するわけではなく、他の数値に反応することもあるのでご注意ください。

機能するフィボナッチ数値は分からないということです。

61.8%で反発すると決めつけず、FX相場の動きを静観するのも一手。

FXにおいてフィボナッチは、反発・機能した後の値動きのほうが、むしろ重要となります。

③フィボナッチ手法にもダマシはある

FX手法において、ダマシは回避できないものとお考えください。

フィボナッチは押し買い・戻り売りをするうえで優秀なFX手法ですが、ダマシは存在します。

例えば、38.2%や61.8%で一瞬反発したように見えても、結局は反発せず下がり続けることもあるのです。

フィボナッチ手法は使っているFXトレーダーが多いだけに、「ダマシで稼ごう」とするFX上級者も一定数いるのが実情。

フィボナッチ手法で極力ダマシを回避するため、フィボナッチリトレースメントで反発してもすぐに飛び乗らないことをおすすめします。

④フィボナッチはFX相場に応じて引き直しも必要

FX相場は刻々と変化するので、状況に応じてフィボナッチリトレースメントを引き直すことも必要です。

高値・安値が更新されたら、新たな高値・安値を元にフィボナッチリトレースメントを引き直すことで、直近のFX相場状況を把握できるでしょう。

⑤フィボナッチは利確・損切りルールを作ろう

FXでのフィボナッチ手法の主な目的は、「押し目買い」「戻り売り」の目安を把握すること。

利確・損切りラインが明確に分かる手法ではないので、利確・損切りルールを設定することが重要です。

例えば、「61.8%を明確に下抜けたら損切り」「38.2%の上抜けで買い、0%直前に利確」といった具合に、利確・損切りのFXルールを設定しておくのがおすすめ。

後述するフィボナッチの利確手法を試すのもアリでしょう。

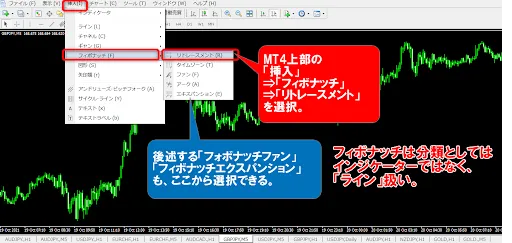

フィボナッチリトレースメントをMT4で設定する方法

続いて、フィボナッチリトレースメントのMT4での設定方法を解説します。

フィボナッチリトレースメントはFXのインジケーターではなく、「MT4上に引くライン」だとお考えください。

①MT4 よりフィボナッチを選択

フィボナッチリトレースメントの設定方法としては、MT4上部の「挿入」より、「フィボナッチ」→「リトレースメント」を選択します。

リトレースメント以外のフィボナッチも表示されますが、ここではリトレースメントを選びましょう。

もしくは、MT4上部より「F」と小さく出ているアイコインをクリックしても、フィボナッチを描けます。

②MT4チャート上で起点と終点を設定

MT4のチャート上で、フィボナッチリトレースメントの起点となるレートをクリックし、終点となるレートまでドラッグ。

起点と終点に□マークが表示されますが、□をダブルクリックすれば自由に動かせます。

FX相場が変化してフィボナッチリトレースメントを引き直す際も、□を動かすだけで引き直しが可能です。

③フィボナッチリトレースメント設定時のコツ

引き方のコツとしては、起点・終点にはヒゲを含めること。

そして、フィボナッチリトレースメントを引き終わったら、38.2%や61.8%ラインが機能しているか確認しましょう。

38.2%・61.8%で反発を確認できれば、多くのFXトレーダーに意識されている状態なので、フィボナッチの引き方が適切であると見てよいでしょう。

特に、ヒゲが38.2%や61.8%にタッチして反発している形が理想です。

以上が、MT4におけるフィボナッチの設定方法・引き方となります。

フィボナッチを活用したその他の手法

フィボナッチは、リトレースメント以外にも多くの使い方ができるのも魅力です。

ここでは、フィボナッチを使った3つのFX手法をご紹介します。

- ①フィボナッチ・ファン手法

- ②フィボナッチ・エクスパンション手法

- ③フィボナッチと他インジケーターを組み合わせる手法

①フィボナッチ・ファン手法

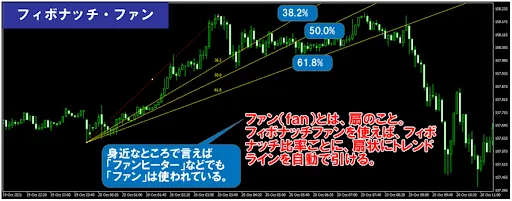

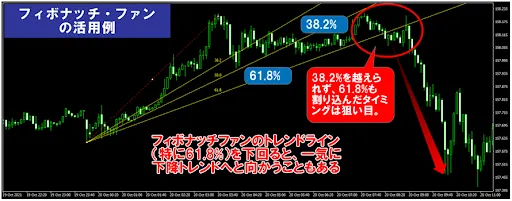

FXには、フィボナッチの応用版として「フィボナッチファン」という手法があります。

ファンとは扇のことで、底や天井を起点として、扇を広げるような形でトレンドラインを引く手法です。

高値・安値を元にして引かれたラインの「角度」に対して、38.2%・61.8%などのフィボナッチ比率に応じたトレンドラインが引かれます。

フィボナッチ・ファンをトレンドラインとして活用し、特に38.2%に抑え込まれて61.8%ラインを下回ってきたタイミングを狙うのもおすすめの使い方。

毎回成功するわけではありませんが、FX相場の方向感や、トレンドに対して相場が強気なのか、弱気なのかを把握するのに役立つでしょう。

フィボナッチ・ファンの設定方法は、MT4上部の「挿入」より「フィボナッチ」→「ファン」と選択すればOKです。

MT4上で高値・安値の2点をクリックすれば、ラインが自動描写されます。

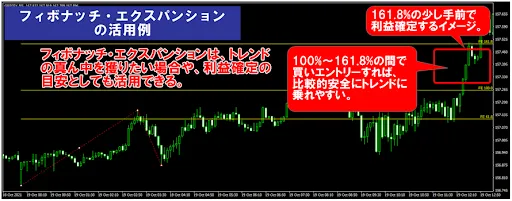

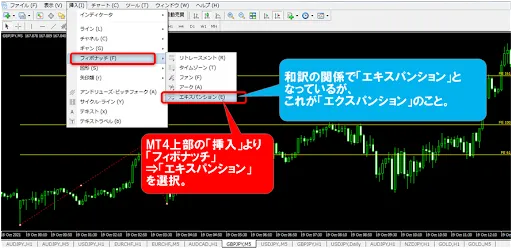

②フィボナッチ・エクスパンション手法

FXの利確の目安としても活用できるのが、「フィボナッチ・エクスパンション手法」です。

最安値・高値・直近安値の3点を結ぶと、61.8%・100%・161.8%などのラインが自動表示されます。

フィボナッチ・エクスパンション手法における、比率の算出方法・考え方は下画像の通りです。

フィボナッチを引く時点での安値と高値の値幅を100とし、それに対しての値幅変動率を示したものが、フィボナッチ・エクスパンションとなります。

フィボナッチ・リトレースメントで押し目買いした後、比率100%や161.8%を利確の目安にするのも一手。

また、トレンドが順行しやすい100%〜161.8%の間だけFXトレードするという使い方もおすすめです。

MT4での設定方法は上画像の通りです。

③フィボナッチと他インジケーターを組み合わせる手法

FXのフィボナッチ手法は、押し目・戻り目の反発ポイントを探ることが狙い。

そこに他のFXインジケーターを組み合わせることで、フィボナッチ手法の精度を高められる可能性があります。

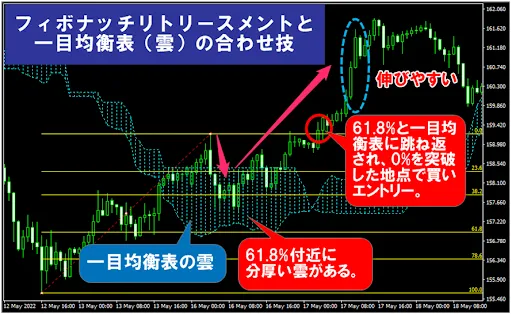

フィボナッチリトレースメントと一目均衡表の組み合わせ

例えば、フィボナッチリトレースメントに、FXのインジケーター「一目均衡表(の雲)」を加える手法。

一目均衡表は、雲で反発する可能性が高いとされるインジケーターで、多くのFXトレーダーに人気です。

一目均衡表の雲が分厚ければ、反発する可能性が高いというのが特徴。

上画像のように、フィボナッチに一目均衡表の雲を合わせると、38.2%〜61.2%辺りに分厚い雲がありますね。

ここで反発すれば、反発は成功(トレンドの継続が肯定された)と見ることもできるわけです。

フィボナッチリトレースメント1つでは論拠に乏しい場合、FXのインジケーターを組み合わせることで、信頼感・精度はアップするでしょう。

ボリンジャーバンドも反発の目安として使われるので、フィボナッチ手法と比較的相性が良いと考えられます。

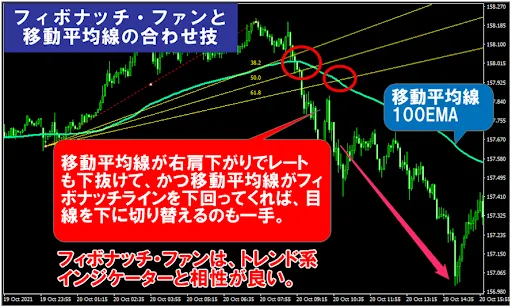

フィボナッチ・ファン手法と移動平均線の組み合わせ

先述のフィボナッチ・ファン手法に移動平均線を組み合わせ、トレンドの目線を切り替えるFX手法もおすすめです。

まとめ

FXでは、フィボナッチ数列を活かした「フィボナッチリトレースメント手法」があります。

フィボナッチ比率では反発しやすいという特徴を活かし、押し目買い・戻り売りを狙うのが、FXにおけるフィボナッチの基本的な使い方。

フィボナッチリトレースメントの引き方としては、エリオット波動第1波や、特定期間の高値・安値で結ぶ方法がおすすめです。

フィボナッチ比率の中でも、特に重要なのが61.8%・31.8%。

特に61.8%は黄金比率とも言われおり、多くのFXトレーダーに意識されやすいラインなので、反発するか注目すべきポイントです。

ただし、FXのフィボナッチ手法にもダマシはあるので、明確な反発を確認できるまで静観することも重要となります。

フィボナッチファン、フィボナッチエクスパンションや他のインジケーターと組み合わせるFX手法もアリでしょう。