「請求書を発行したけど、入金期日まで期間があるため手元資金が枯渇している」

「個人事業主でも請求書買取サービスは利用できる?」

「仕組みやメリット・デメリット、注意点を知りたい」

請求書買取サービスはファクタリング(債権売却)の一種で、売掛債権を売却することにより、入金期日前に金銭を受け取ることができるサービスです。

本記事では請求書買取サービスの仕組みやメリット・デメリット、利用する上での注意点を解説しています。

おすすめ業者も紹介していますので、資金調達手段の1つとして利用を検討してみてください。

請求書買取サービスとは

請求書買取サービスとは、請求書を売却して支払期日より前に現金化することができるサービスで、ファクタリングの一種です。サービスによっては法人だけでなく個人事業主も利用でき、個人事業主向けに特化したサービスも登場しています。

請求書買取サービス(ファクタリング)を利用すれば、請求書に記載されている額面から手数料を差し引いた金額を最短即日で現金化できるため、キャッシュフローの改善を図ることができます。

2020年4月の債権法改正により、譲渡制限付きの売掛債権も譲渡可能になるなど、円滑な資金調達が可能になったことから、資金調達手段として広く知られるようになりました。

請求書買取以外の資金調達方法は以下の記事で紹介しています。

譲渡制限特約が付されていても、債権譲渡は原則有効となります。

引用元:債権法改正により資金調達が円滑になります

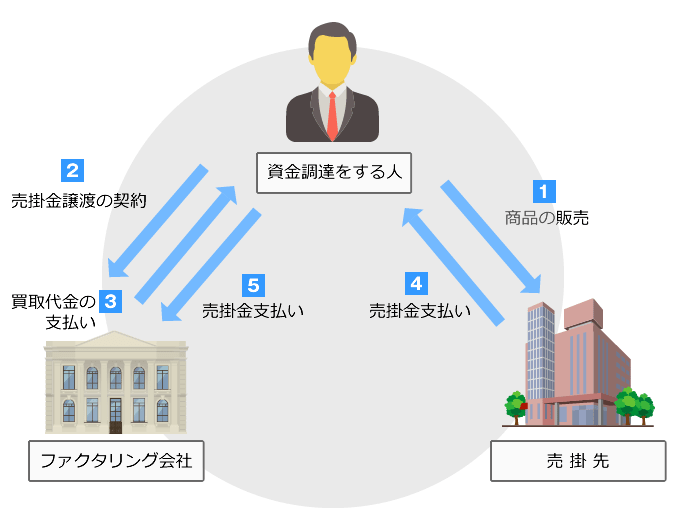

請求書買取(ファクタリング)の仕組み

請求書買取(ファクタリング)には2社間・3社間で行うものがあり、それぞれ以下の特徴を持っています。

- 2社間:売掛先に通知されないが手数料は高め

- 3社間:売掛先に通知されるが手数料は低い

ここでは2社間・3社間それぞれの仕組みとメリット・デメリットについて解説します。

2社間での請求書買取

2社間での請求書買取は、利用者と請求書買取サービス(ファクタリング)提供会社の2社間で取引を行い、基本的には以下の流れで取引が完了します。

- 利用者:売掛先が発生、売掛先に通知

- 利用者:売掛債権を請求書買取会社に譲渡

- 請求書買取会社:利用者に手数料を引いた売却代金を支払う

- 売掛先:利用者に通常通り売掛金を支払う

- 利用者:回収した売掛金を請求書買取会社に支払う

2社間での請求書買取では、利用者が取引先(売掛先)に請求書買取サービス(ファクタリング)を利用したことを知られない仕組みになっており、メリットでもあります。

また、上記のように売掛先の承諾が不要なことから、審査がスピーディな点も魅力の1つでしょう。

取引先に知られず、売掛金をすぐに現金化したい場合は2社間の請求書買取がおすすめです。

3社間での請求書買取

3社間の請求書買取では、以下の3社間で取引を行います。

- 利用者

- 請求書買取会社

- 売掛先

3社間の請求書買取の基本的な流れは以下の通りです。

- 利用者:売掛金が発生、売掛先に通知

- 売掛先:請求書買取(ファクタリング)を承諾

- 利用者:売掛債権を請求書買取会社に譲渡

- 請求書買取会社:利用者に手数料を引いた売却代金を支払う

- 請求書買取会社:売掛先にファクタリングの利用を通知

- 売掛先:売掛金を請求書買取会社に支払う

3社間の請求書買取は仕組み上、売掛先の承諾が必要になる反面、2社間取引よりも手数料が低めに設定されている傾向があります。

ただし、手続きが増えることから2社間取引よりも入金までに時間が必要なのが一般的なため、すぐに資金調達したい場合は注意が必要です。

請求書買取と支払い代行の違い

請求書買取に近いサービスとして「請求書支払い代行サービス」がありますが、仕組みや特徴は大きく異なります。

請求書買取と請求書支払い代行の主な違いは以下の通りです。

- 請求書買取:売掛債権を売却して現金化するファクタリングサービス

- 請求書支払い代行:買掛債務をクレジットカード払いにして支払いまでの期間を延長できる

請求書買取サービス(ファクタリング)が売掛債権を譲渡(売却)できるサービスであるのに対し、請求書支払い代行サービスは、買掛債務をクレジットカード決済にできるサービスです。

請求書支払い代行サービスを利用すれば、例えば銀行振込にしか対応していない支払いもクレジットカード払いにすることができるため、単純に支払期間を延長したい場合に役立つほか、クレジットカードのポイント還元を受けられる点もメリットといえるでしょう。

請求書買取サービスのメリット

請求書買取サービス(ファクタリング)には、以下のメリットがあります。

それぞれ詳しく解説します。

資金繰りを改善できる

請求書買取サービス(ファクタリング)を利用すれば、請求書に記載した入金期日よりも前(最短即日)に売掛金を現金化できるため、事業のキャッシュフロー改善に役立てることができます。

「売上は立っているのに手元資金が枯渇して困っている」

「急なトラブルで出費が増え、キャッシュが不足している」

「すぐに広告費を打てば売上が立つのに、手元に資金がない」

上記のような場合でもキャッシュが得られるため、対応できるようになり、経営の安定化にもつながります。

即日入金可能な業者を探している方は「最短即日」「最短〇分」などをアピールしている請求書買取サービスに申し込んでみましょう。

審査準備がほぼ不要

請求書買取は他の資金調達手段と比較すると審査が簡便で、通過しやすいのもメリットの一つといえます。

例えば、銀行などの金融機関から融資を受ける場合、以下の書類が必要になるのが一般的です。

- 決算書

- 試算表

- 資金繰り表

- 事業計画書

- 銀行取引一覧表

- 納税証明書

- 商業登記簿謄本または本人確認書類

一方で請求書買取サービス(ファクタリング)の中には、通帳と請求書のみの提出で利用できるサービスもあるなど、簡単に申し込むことができます。また、保証人や担保が不要な点もメリットといえるでしょう。

借入にならない

請求書買取サービス(ファクタリング)は、売掛債権の売買契約であるため、借入や融資には該当しません。

銀行融資を受ける場合、他の金融機関から借入がある状態だと融資可能枠が少なくなる場合がありますが、請求書買取サービスの利用は借入に当たらないため、融資の際に直接影響を受けません。

「融資枠に影響を与えず資金調達をしたい」

「負債比率を上げたくない」

上記のような場合でも、安心して請求書買取サービスを利用できるでしょう。

未回収リスクの軽減

請求書買取サービス(ファクタリング)は、取引先(利用者の売掛先)企業の倒産リスクを考慮した上で買取をしています。

そのため利用者が請求書を買い取ってもらった後から本来の支払期日の間までに取引先企業が倒産したとしても、基本的には利用者に代金の支払いを求められることはありません。

請求書買取を利用しなかった場合に、取引先が倒産した場合、売掛金の回収が難しくなりますが、請求書買取サービスを利用すれば手数料はかかりますが確実に売掛金を現金化できるのがメリットです。

請求書買取サービスのデメリットと注意点

請求書買取サービス(ファクタリング)のデメリットと注意点は以下の通りです。

それぞれのデメリットについて詳しく解説します。

手数料がかかる

1つ目のデメリットは手数料がかかること。

請求書買取サービス(ファクタリング)の利用には数%~数十%の手数料がかかるため、金額が大きかったり、繰り返し利用したりすると手元に残るキャッシュが減少する恐れがあります。

例えば売掛債権100万円を手数料10%で売却する場合、

- 手数料:10万円

- 入金される額:90万円

このように10万円が手数料として差し引かれ、キャッシュとして得られるのは90万円です。さらに請求書買取を同じように3回利用した場合、手数料は30万円となり、キャッシュとして得られる額は270万円となります。

したがって利用するのは緊急時のみとし、複数社に見積もりを依頼して手数料の低い会社を選ぶのがおすすめです。

買い取ってもらえない場合がある

2つ目のデメリットは買い取ってもらえない場合があること。

請求書買取サービス(ファクタリング)は他の資金調達手段と比較すると審査も簡単で保証人も必要ありませんが、請求書を買い取ってもらえないケースもあります。

サービス提供会社によっては個人事業主・フリーランスの利用ができなかったり、新規取引先の請求書は買い取ってもらえなかったりする場合があるのはデメリットといえます。

しかし現在は個人事業主やフリーランスの請求書買取に特化した事業者や、新規取引先の請求書にも対応した事業者もありますので、他社で断られた場合でも諦めずに見積もり依頼をしてみることをおすすめします。

債権譲渡登記が必要になる場合がある

3つ目のデメリットは債権譲渡登記が必要になる場合があること。

請求書買取サービス(ファクタリング)利用時に、契約によっては債権譲渡登記を求められる場合があります。

債権譲渡登記は、法人の債権譲渡を公的に証明するもので、債権の二重譲渡防止に活用されます。

個人事業主は登記できない点、法人でも登記手続きと費用のコストが発生する点はデメリットといえるでしょう。

現金化できるのは債権額の範囲内

4つ目のデメリットは、資金調達できる額の上限が決まっていること。

請求書買取サービス(ファクタリング)で現金化できるのは当然ながら、債権額の範囲内に限られます。

融資であれば売上実績や、今後の売上見込みなどによっては保有資産以上の借入が可能な場合もありますが、請求書買取サービスでは売掛債権額面以上を現金化することはできません。

ファクタリングを装ったヤミ金融業者に注意

5つ目のデメリット(注意点)は、悪徳業者が存在すること。

請求書買取(ファクタリング)が広く知られるようになった裏で、中小企業の経営者などを狙った偽装ファクタリングが行われている事案が報告されています。

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

上記のような事案では債権回収が利用者に委託されており、集金できなかった場合に「利用者が債権を買い戻すこと」など、貸金業に該当する契約を交わすよう迫られる場合もあるようですので注意しましょう。

おすすめ請求書買取サービス7選

ここでは、おすすめの請求書買取サービス(ファクタリング)を厳選して紹介します。

| 請求書買取サービス名 | 買取可能額 | 手数料 | 入金スピード | 利用対象 |

|---|---|---|---|---|

| アクセルファクター | 30万円~無制限 | 2%~ | 2時間 | 個人・法人 |

| ベストファクター | 30万円~1億円 | 2%~ | 24時間 | 個人・法人 |

| QuQuMo(ククモ) | ~1億円 | 1% | 2時間 | 個人・法人 |

| labol(ラボル) | 1万円~ | 10% | 1時間 | 個人・法人 |

| ファストファクタリング | 10万円~1億円 | 5%~ | 即日 | 個人・法人 |

| ペイトナーファクタリング | ~100万円 | 10% | 10分 | 個人・法人 |

| FREENANCE(フリーナンス) | 1万円~1,000万円 | 3~10% | 即日 | 個人・法人 |

アクセルファクター | 「安心して利用出来るファクタリングサービスNo.1」選出

| サービス名 | アクセルファクター |

|---|---|

| 利用可能額 | 30万円~無制限 |

| 手数料 | 2%~ |

| 入金スピード | 最短2時間 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 無しでも可 |

アクセルファクターは、日本マーケティングリサーチ機構の調査による「安心して利用出来るファクタリングサービスNo.1」に選ばれた請求書買取サービス(ファクタリング)です。

原則即日対応を謳うスピーディーな対応と、93%という審査通過率の高さ、手数料の低さが特徴で、30万円から利用できます。

法人だけでなく個人でも利用可能であったり、赤字決算や税金滞納といった事情のある中小企業も利用可能であったりと、柔軟な審査に注力しているのも魅力といえます。

「他の請求書買取サービスの審査で落ちてしまった」「すぐに現金が必要になった」というにおすすめの請求書買取サービスです。一度相談してみてはいかがでしょうか。

ベストファクター | 業界最高水準の買取手数料

| サービス名 | ベストファクター |

|---|---|

| 利用可能額 | 30万円〜1億円 |

| 手数料 | 2%~ |

| 入金スピード | 最短24時間 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 無しでも可 |

ベストファクターは、業界最高水準の手数料の低さを誇る請求書買取サービス(ファクタリング)です。

柔軟な審査による92.2%という平均買取率と、最短24時間のスピーディーな入金を実現しています。

買取可能金額は30万円~1億円と、少額から大口債権まで対応しており、赤字決算が出ている企業や起業間もない方にもでも利用できるなど、幅広い方におすすめの請求書買取サービスです。

最短5分で買取可能かわかる簡単スピード診断も行っているため、ぜひ一度相談してみてください。

QuQuMo(ククモ) | 少額~高額請求書まで柔軟に対応

| サービス名 | QuQuMo |

|---|---|

| 利用可能額 | ~1億円 |

| 手数料 | 1%~14.8% |

| 入金スピード | 最短2時間 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 不要 |

QuQuMo(ククモ)は2社間取引・オンラインに特化した請求書買取サービス(ファクタリング)です。

最短2時間というスピード入金に対応している上、必要書類は請求書と通帳の2点のみ。

手数料の低さは業界トップクラスの1%~で、手数料上限が設定されているのも安心できるポイント。法人だけでなくフリーランスの資金調達も応援している企業です。

見積もり完了までにかかる時間は約40分ですので、なるべく早く資金調達したい方におすすめの請求書買取サービスです。困っているならまずは無料見積もりを検討してみてはいかがでしょうか。

labol(ラボル) | 個人事業主向けサービス

| サービス名 | labol(ラボル) |

|---|---|

| 利用可能額 | 1万円~ |

| 手数料 | 10% |

| 入金スピード | 最短30分 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 不要 |

1万円~という請求書買取サービス(ファクタリング)の中でもトップクラスの少額から利用することができるサービスです。

個人事業主やフリーランスの利用に特化したサービスでしたが、2022年3月からは法人の利用も可能になりました。

手数料は一律10%なので、手数料上限が気になる方も安心です。最短30分での調達が可能で、請求書額面の一部のみを現金化することもできるため、繰り返し利用する場合に、徐々に現金化の割合を減らしていくなど、中長期のキャッシュフロー改善にも役立てることができます。

個人事業主やフリーランス、少額債権の売却を検討してる方におすすめの請求書買取サービスです。

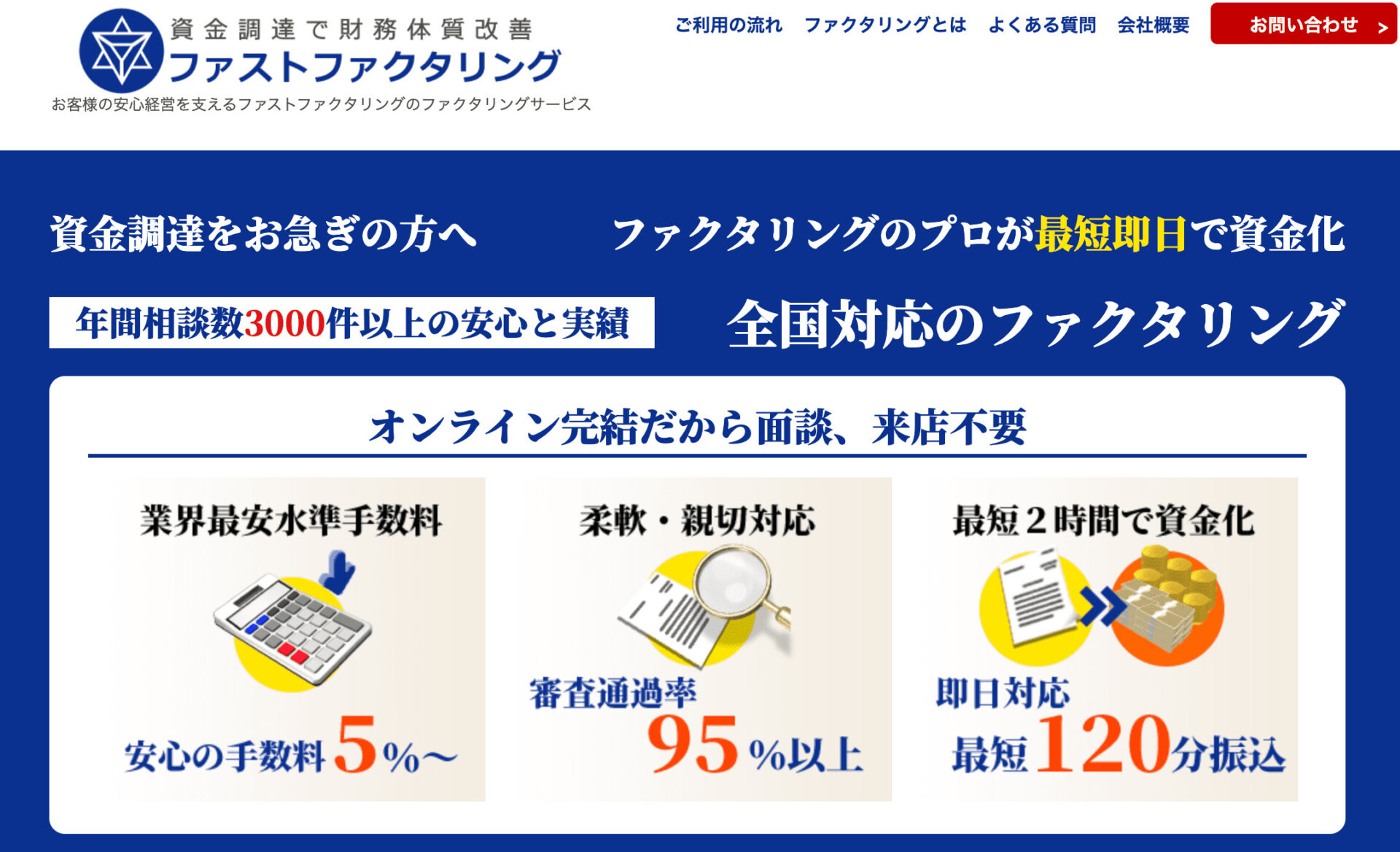

ファストファクタリング | 1万円~少額から利用可能

| サービス名 | ファストファクタリング |

|---|---|

| 利用可能額 | 10万円~1億円 |

| 手数料 | 5%~ |

| 入金スピード | 最短即日 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 不要 |

ファストファクタリングは2社間取引に特化した請求書買取サービス(ファクタリング)です。

必要書類は「直近の決算書」「請求書」「通帳の写し」の3点。来店・面談なしのオンライン完結で最短即日の入金が可能。10万円~少額債権の買い取りにも対応しています。

手数料上限は公開されていませんが、5%~という低手数料設定も魅力の1つ。

また、財務改善や資金繰りへのアドバイスなど、多角的に資金調達をサポートしてくれるという評判もあります。

最短60秒の「簡単クイック査定」もありますので、急いでいる方にもおすすめです。事業資金にお悩みの方はぜひ一度査定してみてください。

ペイトナーファクタリング |個人事業主向け 最短10分で入金

| サービス名 | ペイトナーファクタリング |

|---|---|

| 利用可能額 | 1万円~最大100万円(初回25万円) |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 不要 |

ペイトナーファクタリングはフリーランス・個人事業主向けの請求書買取サービス(ファクタリング)です(法人利用も可)。

利用手数料は一律10%となっているため、手数料上限が気になる方も安心です。入金までのスピードは業界トップクラスの最短10分。請求書のPDFまたは画像をアップロードするだけで審査が可能です。

初回の申請可能金額は25万円ですが、取引実績に応じて最大100万円まで増額される仕組みになっていますので、継続的に利用予定の方にもおすすめ。少額債権は1万円~買取可能です。

FREENANCE(フリーナンス) |個人事業主向け GMOグループ運営

| サービス名 | FREENANCE(フリーナンス) |

|---|---|

| 利用可能額 | 1万円~1,000万円 |

| 手数料 | 3%~10% |

| 入金スピード | 最短即日 |

| 利用対象 | 個人事業主・法人 |

| オンライン完結 | 〇 |

| 債権譲渡登記 | 不要 |

FREENANCE(フリーナンス)は、個人事業主・フリーランス向けの請求書買取サービス(ファクタリング)です(法人も利用可)。

会員登録完了後、請求書をアップロードすれば最短30分で審査が完了します。

手数料は請求書額面の3%~10%。手数料上限が設定されているうえ、フリーナンスの口座を使うほど手数料が下がる仕組みも導入されています。

買取可能額は1万円~1,000万円と少額から高額まで対応。1万円以上であれば一部のみの現金化も可能です。少額請求書の買取を検討している個人事業主・フリーランスにおすすめです。

よくある質問と回答

請求書買取に関するよくある質問と回答を紹介します。

Q. 請求書買取サービスは個人事業主やフリーランスでも利用できますか?

請求書買取サービス(ファクタリング)によって、利用対象者は異なります。なお、本記事で紹介している請求書買取(ファクタリング)サービスは、すべて個人事業主やフリーランスでも利用可能です。

ただし、ほとんどの請求書買取サービスでは売掛先が個人事業主だと利用できません。売掛先が法人の請求書のみ買取対象ですので注意しましょう。

Q. 請求書買取サービスに違法性はないですか?

請求書買取サービス(ファクタリング)は債権の譲渡に該当し、法律で認められている取引であるため、違法ではありません。

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

引用元:民法 | e-Gov法令検索

Q. 即日で現金化できる請求書買取サービスはありますか?

ほとんどの請求書買取サービス(ファクタリング)が即日対応を謳っており、最短10分で振込可能なサービスもあります。

Q. 手数料の相場を教えてください

2社間ファクタリングの手数料相場は10%〜20%といわれています。

請求書買取サービスとは まとめ

本記事では請求書買取サービス(ファクタリング)の概要やおすすめ業者について解説しました。以下に内容をまとめます。

- 請求書買取サービスは請求書を売却することで支払期日前に現金化できるサービスで、ファクタリングの一種

- 利用者は請求書の額面から手数料を差し引いた金額をすぐに受け取れる

- サービスの利用手数料の目安は数%~数10%

- 法人の他、個人事業主やフリーランスでも利用可能なサービスが多いが

- 個人事業主も利用できる反面、請求書の売掛先は法人に限られるのが一般的

- キャッシュフローを改善できるメリットがある反面、手数料がかかるため繰り返しの利用には注意が必要

手元資金に困っている個人事業主やフリーランス、経営者の方は、本記事の「おすすめ請求書買取サービス」を参考に請求書買取サービスの利用を検討してみてください。